カードローンは確かに便利なサービスですが、利用方法を誤ると借金の返済で首が回らなくなる、ということもありえます。カードローンで借り入れを行う前に、きちんと返済シミュレーションをして返済プランを立てることが大切です。

カードローンの返済方法には様々な種類がある

カードローン返済プランを立てるためには、借りる前に返済方法を把握することが必要不可欠といえます。ここでは、代表的な返済方法をいくつか紹介したいと思います。

一括返済

一括返済とは、文字通り借金を一括で返済する支払方法です。支払いが一回で済むのが最大のメリットです。

しかし、一括で借金を返済するにはまとまった資金が必要になります。クレジットカードは比較的高額な借り入れをするサービスであるため、一括返済との相性はあまりよくありません。

分割返済

分割返済は、借金を分割して支払っていく支払方法です。3回払い、6回払い、12回払いなどがあります。クレジットカードの支払いにおいてはメジャーな方式ですが、支払い総額が大きくなりやすく、再計算が面倒ということもあって、カードローンではあまり採用されません。

リボルビング払い(リボ払い)

カードローンの主流な返済方法で、毎月あらかじめ指定した一定額を返済していく方式です。借入残高の減少に伴って支払い利息が減少していくという特徴があります。

リボルビング払いはさらに「定率リボルビング方式」、「定額リボルビング方式」、「残高スライドリボルビング方式」に分類することができます。中でもメジャーな残高スライドリボルビング方式は、借入残高ごとに決められた金額を毎月返済するという仕組みになっています。

元利均等方式

利息と元金を合わせた返済額をそろえて、毎月の支払額が一定になるようにする返済方法です。カードローンの返済方法の中でも最もメジャーな方式です。

毎月の支払額が一定なので、返済プランを立てやすいというメリットがある反面、最初は利息額を多く返済することになるため元金が減りづらく、最終的な支払額が大きくなりやすいというデメリットがあります。

元金均等方式

毎月一定の元金と、それに上乗せされる利息金額を支払っていく返済方法です。利息が大きい初期は毎月の支払額が大きくなりますが、返済が進むにつれて支払いが楽になっていくという特徴があります。

また、元金を多く返済する仕組みになっているので、総支払額は元利均等方式と比べて少なくなります。

このようにカードローンの返済方法にはいろいろな種類があります。毎月の支払額を一定にできる、総支払額が少なくなるなどそれぞれ別のメリットがあります。自身のニーズに応じて、最適なカードローンを選ぶようにしましょう。

カードローンの返済シミュレータを使ってみよう

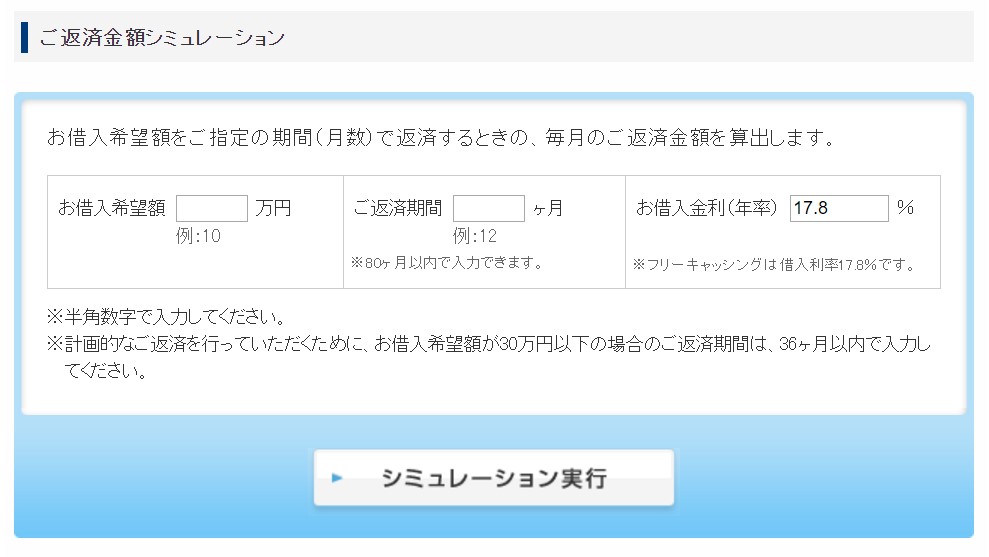

消費者金融や銀行などのカードローンを取り扱っている業者はウェブページで返済シミュレーターを公開しています。返済シミュレータとは文字通り借金返済のシミュレーション、つまり試算を行える装置のことです。借入の前には必ずシミュレーションを行いましょう。

ここではプロミスの返済シミュレータを使って、シミュレーションをしていきたいと思います。

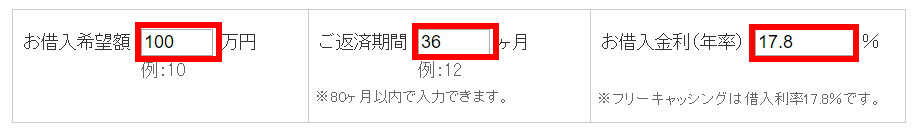

入力する項目は「お借入希望額」「ご返済期間」「お借入金利(年率)」の3つだけです。ここでは順番に「100万円」「36か月」「17.8%」と設定します。

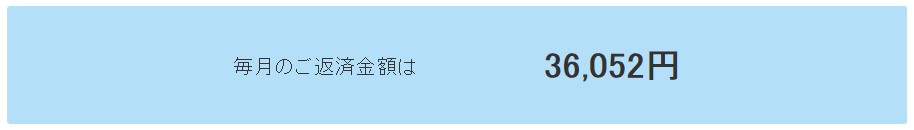

テキストボックスに入力を行った後、下の「シミュレーション実行」をクリックすることによって、毎月の返済額が計算できます。この場合毎月の返済額は「3万6052円」です。

また、「お借入希望額」「毎月のご返済額」「お借入金利(年率)」を入力して、そこから返済期間(月数)を計算することもできます。ここでは順番に「100万円」「3万5000円」「17.8%」と設定します。

テキストボックスに入力を行った後、下の「シミュレーション実行」をクリックすることによって、返済月数が計算できます。この場合の返済月数は「38か月」です。

シミュレーションを繰り返していけば、いくら借りると何か月にわたっていくら返す必要があるのかを大雑把に把握することができます。借り入れのまえに、必ず返済シミュレーターでシミュレーションを行いましょう。

毎月の返済額は「可処分所得」から割り出す

返済シミュレーターを使ってみたけど、毎月の適切な返済額がわからないという方もいらっしゃることでしょう。毎月の返済額は具体的にいくらに設定するべきなのか。この答えは人によって違います。稼ぎや消費性向によって、返済に回せる金額はまちまちだからです。

収入から支出が義務付けられている税金や社会保険料などを差し引いた残りの手取りを「可処分所得」といいます。毎月の返済額はこの可処分所得をもとに決定するのがいいでしょう。

といっても、可処分所得をまるまる返済に回すわけにはいきません。生活費などを支払う必要があるからです。したがって、まずは可処分所得から生活費(食費、家賃、光熱費などの毎月かかる費用をまとめたもの)を引きます。

仮に可処分所得が25万円、生活費が18万円だった場合、残りは7万円です。この7万円が実質的な「自由に使えるお金」です。

ではこの7万円をまるまる返済に回していいのかというと、必ずしもそうとは言えません。生活費とは何か別の、緊急の出費があると困るからです。病気になった時に診察代が払えない、というのでは困りますよね。

それに、自由に使えるお金をすべて返済に回してしまうと生活がカツカツになってしまい、毎日の生活が味気ないものになります。その不自由な生活に耐えられず、新たに借金をしてしまうようでは本末転倒です。

生活に余裕を持たせるためにも、ある程度の金額を「遊び&予備費」に廻すことをお勧めします。この金額は現在の貯金などと相談して決めるといいでしょう。

「自由に使える金額」から「遊び&予備費」を引いたものが、返済に回せるお金ということになります。返済は早く行うに越したことはないので、できる範囲で多めに返しておくことが大切です。

ミニマムペイメントって何?

カードローンには毎月の支払最低額が設定されています。返済する場合は最低限、その額を上回るようにしなければならない、という決まりがあります。この最低限の金額を「ミニマムペイメント」といいます。

ミニマムペイメントの設定は金融機関によってまちまちですが、たとえばアイフルは4000円、ノーローンは2000円、楽天銀行スーパーローンは3000円、三井住友銀行カードローンは10000円、オリックスVIPローンカードは10000円となっています。

この金額さえ上回っていれば、あとは返済する側が自由に支払額と返済期間を決められるのが普通です。

カードローン会社の中には毎月の支払いをミニマムペイメントにすべきと進めてくるところがありますが、それははっきり言ってお勧めできません。

毎月の支払額を最低限に抑えれば確かに返済は楽になりますが、その分返済期間が延びて総支払額は大きくなってしまうからです。そもそもミニマムペイメントでなければ返済できないような借り入れはすべきでないといえます。

返済日は自分で決められるところがおすすめ

返済日は基本的に月1回です。返済日は金融機関から指定されることもありますが、借り手が自由に設定できるというケースも少なくありません。どちらを選んでも月1回返済することには変わりありませんが、基本的には自由に設定できる方をお勧めします。

その場合、返済日はなるべく給料日の直後にすべきです。たとえば、給料日が25日なのに返済日を20日にしてしまうと、支払いが苦しくなってしまう可能性があります。返済日を30日に設定しておけば、そのようなリスクはまずありません。

資金に余裕がある場合は繰り上げ返済をしよう

ボーナスや臨時収入があったり、生活費が抑えられた場合には繰り上げ返済をすることをお勧めします。繰り上げ返済はほぼすべての金融機関で認められています。

繰り上げ返済の一番のメリットは、返済した額がすべて元金に充てられることです。毎月の返済は通常、元金と利息に割り振られるため、返済した額ほど元金が減らないのが普通です。

特に元利均等方式の初期においては、返済してもなかなか元金が減らないためやきもきすることも多いでしょう。

それに対して繰り上げ返済はそのすべてを元金の返済に充てることができるので、のちに支払わなければならない利息を大きく減らすことができます。繰り上げ返済は初期に行うと特に効果的なので、資金に余裕がある場合は積極的に行っていくことをお勧めします。

ただし、繰り上げ返済には手続きが必要になります。そしてこの手続きというのが、結構面倒に設計されています。なぜかというと、金融機関の方は繰り上げ返済を望んでないからです。

繰り上げ返済をすると、総支払額が少なくなります。それは金融機関の望むところではありません。それよりも長く借りてもらって利息をたくさん払ってもらったほうが嬉しいのです。

とはいえ、そんなことは我々借り手にとってはどうでもいいことです。余裕資金が生まれたら、積極的に繰り上げ返済を行っていくことをお勧めします。

なお、繰り上げ返済には一つ注意点があります。繰り上げ返済を行っても、毎月の支払いが免除されるわけではないということです。

たとえば、返済を毎月25日に設定しているとします。毎月の返済額は1万5000円とします。4月は割と生活に余裕があったので、4月15日に1万円ほど繰り上げ返済を行いました。この場合、4月25日に支払うべき金額はいくらでしょうか……?

答えは「1万5000円」です。いくら繰り上げ返済をしようが、完済するまでは毎月の支払額は一定のままだというわけですね。

繰り上げ返済にこだわるがあまり生活費が足りなくなってしまい、別のところで借りてしまうようでは本末転倒です。繰り上げ返済は必ず余裕資金で行うようにしましょう。

返済シミュレーションが達成できなそうな場合は?

返済シミュレーションを使った結果、どう考えても返済ができないという借り入れは絶対に行ってはいけません。それで後々苦労することになるのはあなたです。

無理のある借り入れをしなければ生活が成り立たないという場合は、まずはその生活を改める必要があります。収入に対して支出が多すぎないか、もう一度確認してみましょう。

現時点ですでに借金がたくさんある、という場合は債務整理も視野に入れたほうがいいかもしれません。その方が自転車操業で借りては返すを繰り返すよりも、ずっと健全といえます。